Comunicação

MídiaEmpresas rumam para fim de ciclo de desalavancagem

O Brasil viveu em 2023, com a forte crise de crédito, a fase final do segundo maior ciclo de desalavancagem corporativa nos últimos 15 anos. A conclusão é de relatório da JGP, que vê o início do processo em 2021, com o acentuado ciclo de aperto monetário que elevou a Selic de 2% a 13,75% em agosto de 2022. Dados do Banco Central mostram que a relação entre o saldo de crédito bancário para empresas caiu de 23,4% do Produto Interno Bruto (PIB) em dezembro de 2020 para 20,6% em outubro deste ano. É o menor patamar desde março de 2020. Parte da necessidade de financiamento foi suprida pelas emissões no mercado de capitais, e especialistas dizem que o pior do aperto já passou, mas 2024 não será livre de surpresas: terá ajustes em empresas que não adequaram seus balanços e podem representar mais riscos de prejuízos a seus credores.

Segundo Alexandre Muller, sócio e gestor de crédito privado da JGP, a expectativa é de um cenário de maior previsibilidade em 2024 e um vento mais favorável vindo da queda de juros no mundo todo. Os sustos, portanto, deixarão de ter influência conjuntural e ficarão restritos a aspectos estruturais, como modelo de negócio, nível de endividamento e qualidade da governança. A preocupação com a disfuncionalidade do mercado de crédito, que no primeiro semestre ameaçava até operações simples de rolagem de dívidas para empresas equilibradas, afirma ele, agora dá lugar a um escrutínio da competitividade de cada companhia, incluindo modelo de negócio, peso das dívidas em seu balanço e práticas de governança.

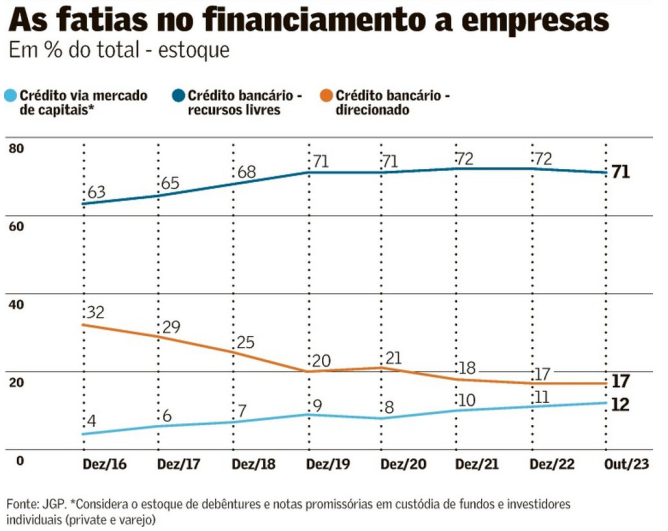

“Temos um mercado normalizado em relação à disponibilidade de crédito para empresas em situação ao menos regular de estrutura de capital, o que proporcionou bom volume de novas emissões de renda fixa mês a mês no mercado doméstico”, diz Muller. O estoque de títulos de dívida corporativa seguiu ganhando participação na matriz de financiamento brasileira em 2023, de 11% em dezembro de 2022 para 12% em outubro deste ano. Mas a participação dos bancos ainda é gigantesca, recuando neste ano de 79% para 78% (considerando as modalidades de crédito livre e direcionado). “Isso nos faz acreditar que o volume de financiamentos via mercado de capitais pode seguir crescendo acima do ritmo de oferta de crédito no país”, afirma o executivo.

Conseguirão se financiar e seguir adiante, portanto, as que têm o que o gestor chama de boas “teses de transição”, ou seja, companhias que hoje pagam altas taxas, mas que têm bons planos para saída desse patamar. Pelo Idex-CDI, índice criado pela JGP que é referência no mercado de crédito privado, diz Muller, o spread médio (taxa acima do CDI cobrada nas negociações) vai encerrar o ano a 225 pontos-base (2,25 pontos percentuais), mais alto que os 190 pontos-base (1,9 ponto percentual) de dezembro de 2022. Muller explica que a média segue alta porque estão hoje no mercado mais empresas trabalhando para equacionar seus balanços do que no fim do ano passado.

“Afrouxamento monetário vai ajudar nos balanços, mas ainda estamos passando a ressaca do aperto nos juros”

— Jean-Pierre Cote Gil

Jean-Pierre Cote Gil, gestor de crédito da Vinland Capital, diz que não tem grande convicção de que 2024 terá desempenho mais forte de empresas. “No ano que vem o afrouxamento monetário vai ajudar nos balanços, mas ainda estamos passando a ressaca do aperto nos juros, com alto endividamento de pessoas físicas e pequenas e médias empresas e muitas empresas ainda ajustando passivos”, comenta. Daniela Gamboa, chefe de Crédito Privado e Imobiliário na SulAmérica Investimentos, faz uma conta simples para mostrar o alívio do recuo dos juros. Ela espera uma Selic terminal de 9% e, no ano, uma média de 9,5%, frente à média de 13,25% de 2023. Para uma empresa com R$ 10 bilhões em dívidas, afirma, corresponde a uma economia de R$ 375 milhões no ano.

Entre os setores que enfrentam desafios e não têm suporte de acionistas para aumentos de capital, o gestor da JGP cita o de comércio eletrônico. “É um setor que tende a passar por alguma consolidação, na nossa opinião.” Gamboa também aponta o varejo entre os setores mais vulneráveis, apesar de os cortes de juros iniciados pelo Banco Central em agosto de 2023 serem um incentivo ao consumo. “É um setor que opera com margem mais baixa e vive momento de complexidade da concorrência, com participantes fortes entrando no mercado local. Algumas empresas terão que fazer a lição de casa para voltar a ser players competitivos.” Muller cita ainda os segmentos que têm baixas margens de lucro, como os de distribuição de produtos hospitalares e de supermercados de menor escala. “Mas a tendência é de queda da dispersão dos spreads em 2024”, ressalta o gestor.

O primeiro ciclo de desalavancagem corporativa de 2008 para cá aconteceu, segundo a JGP, de dezembro de 2015 ao fim de 2019, como reflexo recessão que durou do segundo trimestre de 2014 até o quarto trimestre de 2016, perda do grau de investimento pelo Brasil em 2015 e eventos de inadimplência corporativa na esteira da Operação Lava-Jato. De acordo com dados do Banco Central, a dívida corporativa caiu de 28,5% para 19,7% do PIB. Em 2020 o saldo de crédito bancário a empresas voltou a crescer, na sequência dos estímulos monetários durante a pandemia.

Mas a abundância durou pouco. No início de 2021, diante do início das elevações da taxa Selic, a curva já começou a se inverter, com as empresas se retraindo diante do alto custo do crédito e os próprios bancos identificando a piora nos balanços corporativos. O quadro culminou neste ano com a forte deterioração da confiança das instituições financeiras quanto à capacidade de pagamento de algumas companhias, depois do escândalo da fraude no balanço da Americanas e do pedido de recuperação judicial da Light.

O relatório da JGP destaca que a pressão do crédito no sistema bancário foi significativa, mas ainda administrável, com taxa de inadimplência corporativa (crédito livre) subindo de 1,45% em dezembro 2020 para 3,51%, em outubro deste ano. “A resiliência dos resultados no sistema bancário, com elevação dos spreads guiando a recomposição de margens em um período de maiores provisões para inadimplência, foi refletida na queda contida de 6% no lucro líquido combinado dos cinco maiores bancos brasileiros, nos nove meses encerrados em setembro deste ano frente ao mesmo período de 2022”, diz o estudo.

No crédito privado, o volume de emissões de títulos chegou a cair 40% de fevereiro a maio e os spreads, a subir cerca de 120 pontos-base (1,2 ponto percentual). Os fundos especializados no segmento sofreram uma média diária de resgates acima de R$ 400 milhões. Muller aponta que, nesse momento mais agudo, o mercado de renda variável se recuperou mais rapidamente, com novas captações de recursos primários em operações de “follow-on”, ajuste cujo custo incide sobre os acionistas, sobretudo os que não acompanharam com novos aportes as ofertas e foram diluídos.

“Esses recursos obtidos via operações de aumento de capital, diferentemente de novas linhas de crédito, ajudaram muito na relação entre dívida e patrimônio líquido das empresas, impactando positivamente a percepção de risco de crédito dessas companhias por parte dos agentes de financiamento”, avalia.

A melhora na percepção das condições macroeconômicas também foi fundamental para o aperto começar a diminuir. Entre os fatores que contribuíram, a JGP enumera no relatório o início dos cortes da Selic, a redução das incertezas na área fiscal e o crescimento econômico melhor que o esperado. Além disso, houve avanço na dinâmica de ratings de crédito: Fitch, Moody’s e S&P rebaixaram 77 empresas no primeiro semestre e elevaram 19. Entre julho e novembro, pioraram a avaliação de 20 e subiram 22 do grande número de operações de aumento de capital, do alongamento de dívidas e a resiliência dos resultados corporativos em alguns setores.

Para 2024, Muller vê risco de a inadimplência de pequenas e médias empresas permanecer em patamar elevado, assim como o crédito bancário deve ser manter custoso e restrito. Para ele, o quadro incentivará a adoção de formas alternativas de captação de recursos, especialmente por meio da venda de ativos, o que será um impulso adicional às áreas de “special situations” (que focam em empresas com dificuldades) das gestoras. “A melhora observada para as grandes empresas que acessam o mercado de capitais não foi refletida

no segmento de pequenas e médias empresas, que segue convivendo com um cenário mais restritivo de oferta de capitais.